Polska Strefa Inwestycji

Po ponad 20 latach funkcjonowania specjalnych stref ekonomicznych, ustawą z dnia 10 maja 2018 r. o wspieraniu nowych inwestycji (Dz.U. 2023 poz. 74 z późn. zm), dokonano zmian w instrumencie zwolnienia z podatku dochodowego (CIT lub PIT) w celu dostosowania przepisów do obecnej sytuacji rynkowej i do potrzeb przedsiębiorców. Nowelizacja umożliwia skorzystanie ze zwolnienia z podatku na obszarze całej Polski, przez firmy realizujące nowe inwestycje zarówno na terenach publicznych, jak i prywatnych, z zastrzeżeniem obszarów występowania złóż kopalin (chyba, że inwestycja dotyczy tychże złóż). Jednocześnie dotychczasowe zezwolenia na prowadzenie działalności gospodarczej na terenie specjalnych stref ekonomicznych (SSE) pozostają w mocy aż do końca 2026 roku. Dodatkowo w nowelizacji z dnia 31 lipca 2019 r. dopuszczono wsparcie również dla inwestycji na obszarach występowania niezagospodarowanych złóż kopalin, tym samym znacznie rozszerzono ofertę lokalizacji, w których przedsiębiorcy mogą otrzymać zwolnienie podatkowe. 1 stycznia 2022 r. weszła w życie nowelizacja ustawy, która w dużej mierze związana była ze zmianą mapy pomocy regionalnej.

Specjalne Strefy Ekonomiczne (SSE) w Polsce

Mapa Polski z wydzielonymi obszarami administrowanymi przez SSE

Wpisz powiat lub miasto na prawach powiatu, w którym chcesz rozpocząć działalność inwestycyjną, przekierujemy Cię do dedykowanej Strefy:

Wybierz z listy interesującą Cię Specjalną Strefę Ekonomiczną lub sprawdź przynależność Stref według województw tutaj.

Kamiennogórska

Katowicka

Kostrzyńsko-Słubicka

Krakowska

Legnicka

Łódzka

Mielecka

Pomorska

Słupska

Starachowicka

Suwalska

Tarnobrzeska

Wałbrzyska

Warmińsko-Mazurska

Q&A / Najczęściej zadawane pytania

Jakie projekty mogą liczyć na wsparcie?

W świetle przepisów o regionalnej pomocy publicznej (zgodnie z definicją inwestycji początkowej zawartej w art. 2 ust. 49 Rozporządzenia Komisji UE nr 651/2014 z dnia 17.06.2014 r. uznające niektóre rodzaje pomocy za zgodne z rynkiem wewnętrznym w zastosowaniu art. 107 i 108 Traktatu (GBER)) przez nową inwestycję należy rozumieć:

- założenie nowego zakładu

- zwiększenie zdolności produkcyjnej istniejącego zakładu

- dywersyfikację produkcji poprzez wprowadzenie produktów uprzednio nieprodukowanych w zakładzie

- zasadniczą zmianę dotyczącą procesu produkcyjnego istniejącego zakładu

- nabycie aktywów należących do zakładu, który został zamknięty lub zostałby zamknięty, gdyby zakup nie nastąpił, przy czym aktywa nabywane są przez przedsiębiorcę niezwiązanego ze sprzedawcą i wyklucza się samo nabycie akcji lub udziałów przedsiębiorstwa *

*Dodane ustawą z dnia 19 czerwca 2020 r. o dopłatach do oprocentowania kredytów bankowych udzielanych przedsiębiorcom dotkniętym skutkami COVID-19 oraz o uproszczonym postępowaniu o zatwierdzenie układu w związku z wystąpieniem COVID-19 (Dz.U. 2020 poz. 1086).

W przypadku inwestycji dużego przedsiębiorcy na terenie województwa dolnośląskiego, województwa wielkopolskiego lub regionu warszawskiego stołecznego nowa inwestycja może dotyczyć tylko inwestycji na rzecz nowej działalności gospodarczej (inwestycja początkowa na rzecz nowej działalności gospodarczej, zgodnie z definicją w art. 2 ust. 51 Rozporządzenia Komisji UE nr 651/2014).

Analogicznie jak w przypadku SSE, inwestycje realizowane w ramach określonych sektorów działalności gospodarczej nie będą objęte systemem wsparcia. Szczegółowy katalog wyłączeń został określony w rozporządzeniu Rady Ministrów z dnia 27 grudnia 2022 r. w sprawie pomocy publicznej udzielanej niektórym przedsiębiorcom na realizację nowych inwestycji (Dz. U. z 2025 r. poz. 108, ze zm.).

Zgodnie z nowymi regulacjami na pomoc publiczną, w postaci zwolnienia podatkowego w ramach decyzji o wsparciu mogą liczyć:

- wszystkie z sektora tradycyjnego przemysłu, z wyjątkiem przedsiębiorstw produkujących m.in.: materiały wybuchowe, alkohol, wyroby tytoniowe, stal, czy też firm prowadzących działalność w sektorze wytwarzania i dystrybucji energii; handlu hurtowego i detalicznego, obiektów i robót budowlanych, w zakresie usług związanych z zakwaterowaniem i usług gastronomicznych oraz prowadzenia ośrodków gier. Z uzyskania wsparcia, na mocy przepisów unijnych - art. 13 Rozporządzenia Komisji UE nr 651/2014 z dnia 17.06.2014 r. uznające niektóre rodzaje pomocy za zgodne z rynkiem wewnętrznym w zastosowaniu art. 107 i 108 Traktatu.

- wykluczone są również firmy z sektora hutnictwa, żelaza i stali, sektora węglowego czy sektora transportowego.

- wybrane przedsiębiorstwa z sektora nowoczesnych usług (BSS) świadczące usługi: informatyczne, badawczo-rozwojowe w dziedzinie nauk przyrodniczych i technicznych, rachunkowości i kontroli ksiąg, z zakresu księgowości (z wyłączeniem deklaracji podatkowych), badań i analiz technicznych, centrów telefonicznych, architektonicznych oraz inżynieryjnych.

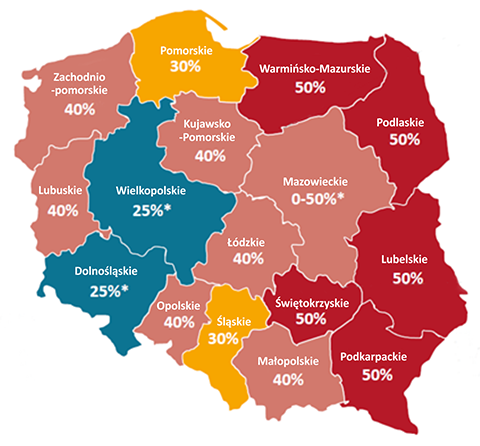

Jaka jest wysokość ulgi podatkowej?

Wysokość pomocy publicznej w formie zwolnienia z podatku dochodowego CIT lub PIT ustala się na podstawie mapy pomocy regionalnej na lata 2022-2027 (stanowiącą % kosztów kwalifikujących się do objęcia pomocą regionalną):

Mapa pomocy regionalnej 2022-2027

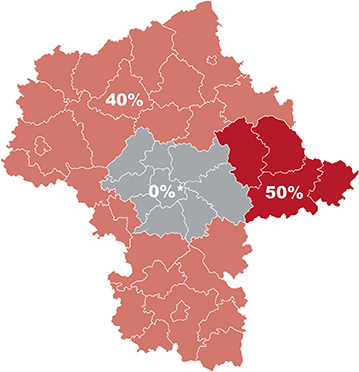

Województwo mazowieckie:

- intensywność 50%: podregion siedlecki

- intensywność 0%: podregion warszawski wschodni i zachodni

- Wyjątki dla niektórych gmin:

- intensywność 25%: Baranów, Błonie, Góra Kalwaria, Grodzisk Mazowiecki, Jaktorów, Kampinos, Leoncin, Leszno, Nasielsk, Prażmów, Tarczyn, Zakroczym i Żabia Wola;

- intensywność 35%: Dąbrówka, Dobre, Jadów, Kałuszyn, Kołbiel, Latowicz, Mrozy, Osieck, Serock, Siennica, Sobienie-Jeziory, Strachówka i Tłuszcz.

Województwo dolnośląskie: Wrocław - 20% (od 2025 r. - 15%)

Województwo wielkopolskie i dolnośląskie to tzw. regiony „c” - duży przedsiębiorca może uzyskać pomoc wyłącznie na inwestycję początkową na rzecz nowej działalności gospodarczej (i.e. nie na taką samą ani podobną do dotychczas prowadzonej w zakładzie).

Dla mikro i małych: +20 pkt.%

Dla średnich: +10 pkt.%

Dla regionów w ramach Funduszu na rzecz Sprawiedliwej Transformacji: +10 pkt.%

Dla przedsiębiorców poszukujących terenów inwestycyjnych PAIH prowadzi Generator Ofert Inwestycyjnych, w którym można sprawdzić warunki uzyskania zwolnienia podatkowego dla konkretnej nieruchomości.

Wsparcie dla średnich i małych/mikro przedsiębiorstw zwiększa się o odpowiednio 10 i 20 punktów procentowych.

Ulgą może zostać objęty wyłącznie dochód uzyskany z działalności gospodarczej prowadzonej w ramach inwestycji objętej decyzją o wsparciu. Jeśli zatem przedsiębiorca prowadzi jednocześnie działalność niepodlegającą wsparciu, działalność objęta wsparciem powinna być wydzielona organizacyjne, a wielkość zwolnienia będzie określana na podstawie danych (przychody i koszty) wydzielonej działalności. Ponadto Ministerstwo Finansów opublikowało objaśnienia podatkowe dotyczące sposobu ustalania dochodu zwolnionego z opodatkowania podatkiem dochodowym, osiągniętego z działalności gospodarczej określonej w decyzji o wsparciu, o której mowa w ustawie z dnia 10 maja 2018 r. o wspieraniu nowych inwestycji (Objaśnienia podatkowe dotyczące sposobu ustalania dochodu zwolnionego z opodatkowania podatkiem dochodowym, osiągniętego z działalności gospodarczej określonej w decyzji o wsparciu, o której mowa w ustawie z dnia 10 maja 2018 r. o wspieraniu nowych inwestycji), w których wyjaśnione zostało między innymi, jak traktować sytuacje, gdy sposób zintegrowania nowej i istniejącej inwestycji, położonych na tym samym terenie, nie pozwala na określenie dochodu (przychodu) wyłącznie z nowej inwestycji, bez uwzględnienia zintegrowanej z nią części istniejącej inwestycji (ścisłe powiązania). Objaśnienia pomóc w kształtowaniu się jak najlepszej praktyki stosowania ww. przepisów, tj. jak najbardziej przewidywalnej, jednolitej oraz opartej na odpowiednich metodach wykładni prawa podatkowego.

Kosztami kwalifikowalnymi nowej inwestycji, zgodnie z regulacjami dot. pomocy publicznej są:

- koszt nabycia gruntu, koszt nabycia, rozbudowy lub modernizacji środków trwałych (np. maszyn), koszty nabycia wartości niematerialnych i prawnych (programy komputerowe, licencje, certyfikaty itp.). Nabywane aktywa muszą być nowe, z wyjątkiem aktywów nabywanych przez MŚP. W przypadku dużych przedsiębiorstw koszty wartości niematerialnych i prawnych są kwalifikowalne jedynie do wysokości 50% całkowitych kwalifikowalnych kosztów inwestycji początkowej, lub

- 2-letnie koszty pracy nowozatrudnionych pracowników. Szacunkowe koszty płacy wynikające z utworzenia miejsc pracy w następstwie inwestycji początkowej, obliczone za okres dwóch lat.

Jak określić status przedsiębiorstwa?

Zgodnie z definicją zawartą w rozporządzeniu Komisji (UE) nr 651/2014 z dnia 17 czerwca 2014 r. uznającego niektóre rodzaje pomocy za zgodne z rynkiem wewnętrznym w zastosowaniu art. 107 i art. 108 Traktatu na potrzeby zdefiniowania wielkości przedsiębiorstw przyjęto następujące kryteria oceny: liczba zatrudnionych, obrót, suma bilansowa i niezależność. Obrót i suma bilansowa są kryteriami alternatywnymi. Na tej podstawie wyodrębniono następujące klasy przedsiębiorstw:

- Kategoria

przedsiębiorstwaŚrednie

Małe

Mikro - Średnioroczne

zatrudnienie< 250

< 50

< 10oraz - Roczny

obrót≤ 50 mln EUR

≤ 10 mln EUR

≤ 2 mln EURlub - Całkowity

bilans roczny≤ 43 mln EUR

≤ 10 mln EUR

≤ 2 mln EUR

Wszystkie pozostałe firmy niebędące mikro, małymi ani średnimi przedsiębiorstwami należą do kategorii dużych.

Kto decyduje o udzieleniu wsparcia?

Decyzja o wsparciu, wydawana na wniosek przedsiębiorcy, określa okres jej obowiązywania, przedmiot działalności gospodarczej, jak również warunki, które przedsiębiorca zobowiązany jest spełnić. Decyzja jest w imieniu ministra właściwego ds. gospodarki (obecnie Ministra Rozwoju i Technologii), przez zarządzających Specjalnymi Strefami Ekonomicznymi na obszarach wskazanych w rozporządzeniu do ustawy.

Mapa Polski z wydzielonymi obszarami administrowanymi przez SSE

Na jak długo przyznawane jest zwolnienie podatkowe?

Okres, na który wydawana jest decyzja o wsparciu, zależy od intensywności pomocy publicznej dla danego obszaru. Czas na wykorzystanie pomocy publicznej jest taki sam dla wszystkich firm, bez względu na rodzaj prowadzonej działalności oraz wielkość firmy. Decyzję o wsparciu wydaje się na czas określony, nie krótszy niż 12 lat i nie dłuższy niż 15 lat. Okres zwolnienia liczony jest od dnia otrzymania decyzji o wsparciu i wynosi odpowiednio:

- Decyzja

- Intensywność pomocy publicznej:

15%, 25%12 latdolnośląskie,

wielkopolskie,

region warszawski stołeczny:

Baranów, Błonie, Góra Kalwaria, Grodzisk Mazowiecki, Jaktorów, Kampinos, Leoncin, Leszno, Nasielsk, Prażmów, Tarczyn, Zakroczym i Żabia Wola; Dąbrówka, Dobre, Jadów, Kałuszyn, Kołbiel, Latowicz, Mrozy, Osieck, Serock, Siennica, Sobienie-Jeziory, Strachówka i Tłuszcz - Intensywność pomocy publicznej:

30%, 40%14 latpomorskie,

śląskie,

kujawsko-pomorskie,

lubuskie,

łódzkie,

małopolskie,

opolskie,

zachodniopomorskie,

region mazowiecki regionalny, z wyjątkiem podregionu siedleckiego - Intensywność pomocy publicznej:

50%

lub jeśli nowa inwestycja jest położona co najmniej w 51% w granicach SSE15 latwarmińsko-mazurskie,

podlaskie,

lubelskie,

podkarpackie,

świętokrzyskie,

podregion siedlecki województwa mazowieckiego

Jeżeli w dniu wydania decyzji o wsparciu powierzchnia terenu, na którym ma być zlokalizowana nowa inwestycja, jest położona co najmniej w 51% w granicach specjalnej strefy ekonomicznej w rozumieniu art. 2 ustawy z dnia 20 października 1994 r. o specjalnych strefach ekonomicznych, decyzję o wsparciu nowej inwestycji wydaje się na okres 15 lat.

Jakie są kryteria przyznawania pomocy publicznej?

Decyzję o wsparciu wydaje się z tytułu realizacji nowej inwestycji, spełniającej określone kryteria ilościowe i jakościowe. Kryteria ilościowe (minimalna wysokość kosztów kwalifikowanych) są uzależnione od stopy bezrobocia w powiecie, w którym inwestycja będzie realizowana (im wyższa stopa bezrobocia, tym niższy pułap wymaganej wysokości kosztów) oraz od wielkości przedsiębiorstwa. Preferencje zostały przyznane również przedsiębiorcom prowadzącym działalność badawczo-rozwojową oraz w sektorze nowoczesnych usług biznesowych.

Kryteria ilościowe

Stopa bezrobocia (%) | Minimalne koszty kwalifikowane | |||

Duże przedsiębiorstwa | Średnie przedsiębiorstwa | Małe przedsię-biorstwa | Mikro przedsiębiorstwa | |

<60 średniej krajowej | 100 | 10 | 5 | 2 |

60 - 100 | 80 | 8 | 4 | 1,6 |

100 - 130 | 60 | 6 | 3 | 1,2 |

130 - 160 | 40 | 4 | 2 | 0,8 |

160 - 200 | 20 | 2 | 1 | 0,4 |

200 - 250 | 15 | 1,5 | 0,75 | 0,3 |

> 250** | 10 | 1 | 0,5 | 0,2 |

*na podstawie obwieszczenia Prezesa Głównego Urzędu Statystycznego w sprawie przeciętnej stopy bezrobocia w kraju oraz na obszarze powiatów

** oraz niezależnie od stopy bezrobocia - w 139 miastach średnich tracących funkcje społeczno-gospodarcze, w gminie, na której położone jest to miasto oraz w gminach graniczących z takimi miastami, a także gminach znajdujących się na terenie powiatu augustowskiego, bartoszyckiego, bialskiego, białostockiego, bieszczadzkiego, braniewskiego, chełmskiego, gołdapskiego, hajnowskiego, hrubieszowskiego, jarosławskiego, kętrzyńskiego, lubaczowskiego, przemyskiego, sejneńskiego, siemiatyckiego, sokólskiego, suwalskiego, tomaszowskiego, węgorzewskiego lub włodawskiego i w mieście Suwałki.

W przypadku planowanej przez dużego i średniego przedsiębiorcę reinwestycji w istniejącym zakładzie (w tym w zakresie nowoczesnych usług dla biznesu) - wymagane koszty kwalifikowane nowej inwestycji obniża się o 50%.

Kryteria jakościowe

Zrównoważony rozwój gospodarczy - maksymalnie 8 pkt | Liczba punktów | ||

Projekty produkcyjne | Projekty usługowe | ||

Zgodność z aktualną polityką rozwojową kraju, w których Polska może uzyskać przewagę konkurencyjną | Inwestycja w projekty wspierające branże z następujących sektorów:

| 1 | |

Działalność B+R | Prowadzenie działalności badawczo-rozwojowej | 1 | |

Wykorzystanie potencjału zasobów ludzkich | Aktywizacja zawodowa przez:

| 1 | |

Tworzenie powiązań regionalnych | Współpraca z dostawcami, kooperantami | 1 | |

Robotyzacja i automatyzacja procesów | Zakup robota przemysłowego | 1 | |

Zielona energia | Inwestycja w odnawialne źródła energii | 1 | |

Wielkość przedsiębiorstwa | Status mikro, małego lub średniego przedsiębiorcy | 1 | |

Klaster / Centrum nowoczesnych usług | Przynależność do Krajowego Klastra Kluczowego | Nie dotyczy | 1 |

Zrównoważony rozwój społeczny - maksymalnie 5 pkt | Liczba punktów | ||

Projekty produkcyjne | Projekty usługowe | ||

Tworzenie wysokiej jakości miejsc pracy | Utworzenie wyspecjalizowanych miejsc pracy w celu prowadzenia działalności gospodarczej objętej nowa inwestycją i oferowanie stabilnego zatrudnienia | Utworzenie wysokopłatnych miejsc pracy i oferowanie stabilnego zatrudnienia | 1 |

Niski negatywny wpływ na środowisko | Prowadzenie działalności gospodarczej o niskim negatywnym wpływie na środowisko | 1 | |

Lokalizacja inwestycji | Zlokalizowanie inwestycji:

| 1 | |

Wspieranie zdobywania wykształcenia | Wspieranie pracowników w zdobywaniu wykształcenia i kwalifikacji zawodowych oraz współpraca ze szkołami branżowymi | 1 | |

Opieka nad pracownikiem | Podejmowanie działań w zakresie opieki nad pracownikiem | 1 | |

Za spełnienie kryteriów jakościowych przez przedsiębiorcę realizującego nową inwestycję w danym sektorze uznaje się uzyskanie określonej liczby punktów (w zależności od lokalizacji - jak wskazano w tabeli poniżej) ale nie mniej niż jeden punkt za każde z kryteriów:

Intensywność pomocy publicznej (%) | 15-35 | 40 | 50 |

| Minimalna wymagana liczba punktów | 6 | 5 | 4 |